来源:指数资本

作者:指数资本产业研究中心

过去几年,指数资本专注全球化产业研究,我们与超过400家从事全球化的企业CEO进行一对一的深度研究和交流,主导了一级市场超过40个轮次的融资交易,总交易金额超200亿人民币。

我们将过去5年全球化赛道的演进,总结为「红利→透支→回归」三个拐点,中国全球化竞争力的构建正在从「规模经济」走向「价值经济」。

全文约5400字,阅读需12分钟

以下为本文核心观点:

▶ 1. 变化的市场:过去5年,全球化赛道的演进可总结为「红利→透支→回归」三个拐点;全球化线上生态依然繁荣,未来,全渠道建设将成为企业实现全球化的核心命题。

▶ 2. 不变的规律:中国全球化竞争力的构建,需要完成从「规模经济」向「价值经济」的演进,实现基础是科技驱动的生产关系变革带来的产业链价值分配权。

▶ 3. 穿越周期的策略:

① 向微笑曲线两端持续攀延,左侧战略做好产品,右侧战略做好用户,从外贸工厂升级为出海卖家,再实现成为全球化品牌,是中国全球化企业的长期发展路径。

② 企业构建全球化竞争力,需在组织、运营、财务、资本等维度全面构建科学增长体系,下行周期需格外加强现金流管理能力、健康盈利能力、抗周期的增长表现等。

01变化的市场

■ 红利期、透支期、回归期

全球化市场始终处于周期性波动中。过去5年,可以看到3个重要拐点。

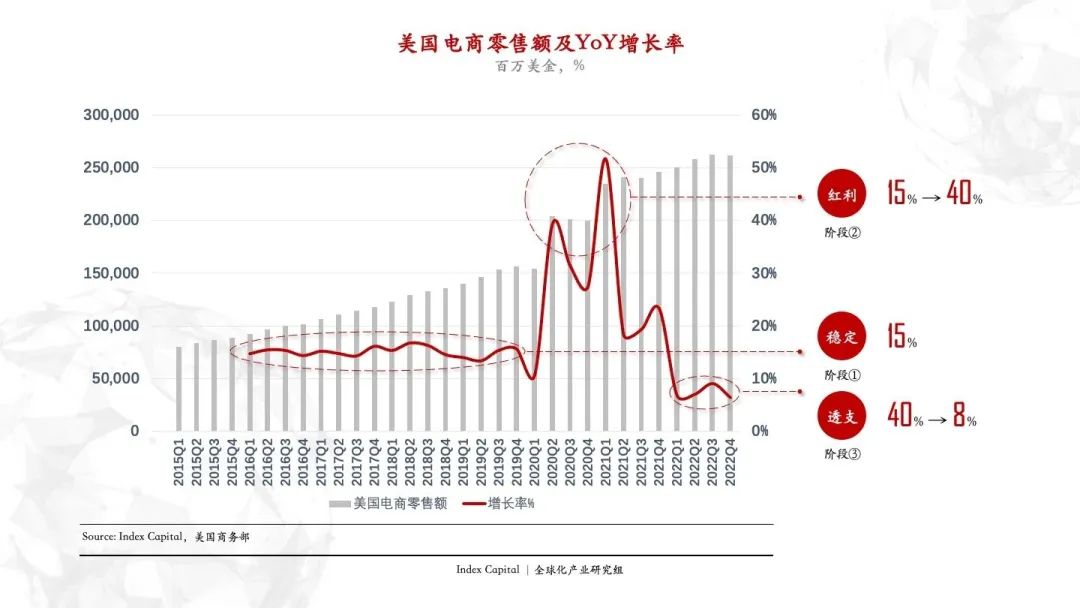

2018年~2020年,以美国市场为例,电商同比年增长额稳定在10%~15%。第一例新冠疫情的出现,带来跨境电商行业的历史性拐点,整个市场同比增长率快速拉升至40%以上,中国供应链成为全球零售市场的主力供给。自此,全球化市场进入10~15个月时间的「红利期」。

▲ 从美国电商销售额同比增长率,可明显观察到市场供需关系变化的三个阶段(数据来源:指数资本,美国商务部)

2021年Q1开始,第二个拐点逐渐显现,电商市场来到「透支期」。由于「红利期」整个行业疯狂增长,产能大幅扩充,大量中国卖家涌入线上市场,将存量红利迅速瓜分透支,获客成本大幅度增长,大量品牌和卖家的销售额增长放缓。市场同比增长骤降至8%左右,市场情绪从狂热到冰点急速切换。

到了2022年,跨境电商同比增长率又回升到15%左右并保持稳定,北美市场仍然高于成熟的亚太市场(15%)和西欧市场(6%),略低于中东非洲市场(17%)、拉美市场(20%)和东南亚市场(20%)等新兴市场。2023年,市场逐步回暖。全球化市场进入发展第三阶段——「回归期」。

■ 「3+2」新巨头格局

当前,全球化线上生态依然繁荣,电商平台稳健发展,内容平台快速崛起,独立站亦高速增长。

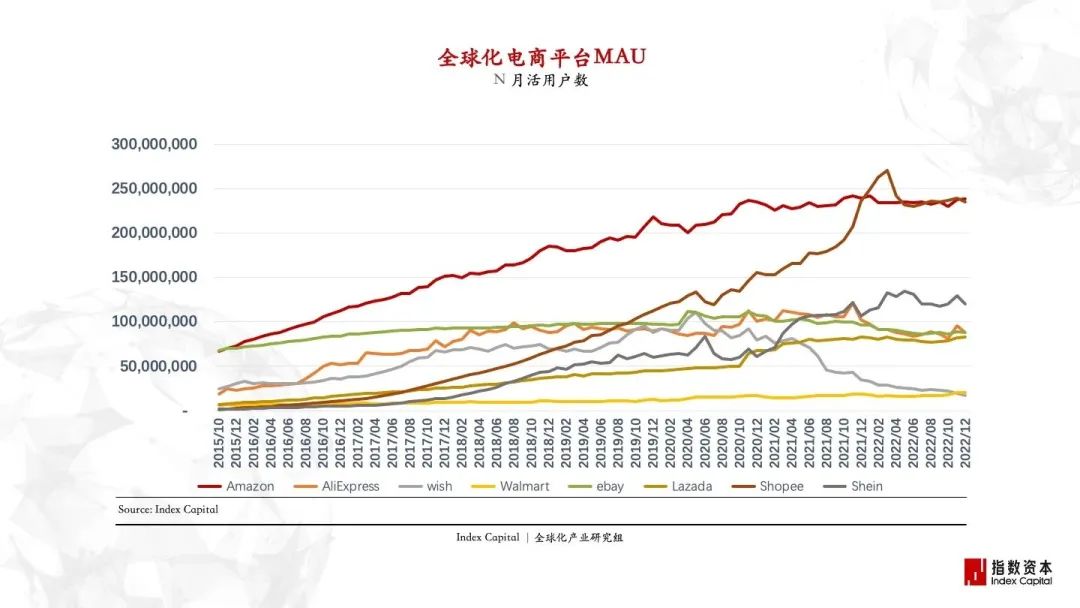

超级电商平台的崛起决定电商流量结构,「3+2」平台巨头的稳定发展下,全球主流电商市场有很大可能逼近中国电商的高集中度格局。指数资本认为,全渠道建设,是企业未来实现全球化的一个核心命题。

▲ 全球化电商平台中,Amazon、Shopee、SheIn成三大新巨头(数据来源:指数资本)

● 新三巨头稳定增长:Amazon、Shopee、SheIn

Amazon仍是头部全球化玩家的必要战场。单用户价值近3000美金/年,是Shopee的9倍,SHEIN的11倍。而高用户价值代表了核心客群对平台的强信任关系,是电商平台需要极长时间构建的壁垒。

另外,自2021年4月Amazon平台合规性整顿后,头部卖家换血,告别不合规的经营模式,进入比拼产品力的深水区。长期看,Amazon仍是线上标品类消费品的必要战场。

Shopee则已成功占据东南亚电商半壁江山,去年GMV近1000亿美金,月活用户数量在2022年底甚至超越亚马逊。重本土化运营模式下,丰富SKU及游戏化购物体验,用户粘性较强。背靠母公司SEA,Shopee在流量端及电商基建上构筑较强领先壁垒,互联网红利下有望进一步扩大头部优势。

同时,Shopee在逐年提升站点佣金费率,倒逼卖家精细化经营,淘汰劣质产能,已具有孕育品牌的潜在机会。以2022年经营情况为例,平台的中高客单价品牌型产品快速发展。

SHEIN的月活规模已达到亚马逊的1/2,年交易额近300亿美金,且仍保持每年近100%的迅猛增速。实现渠道品牌的成功以后,全面开放第三方卖家的招商工作,正在实现从品牌到平台的关键战略转型。

● 两大潜在平台快速崛起:TikTok、TEMU

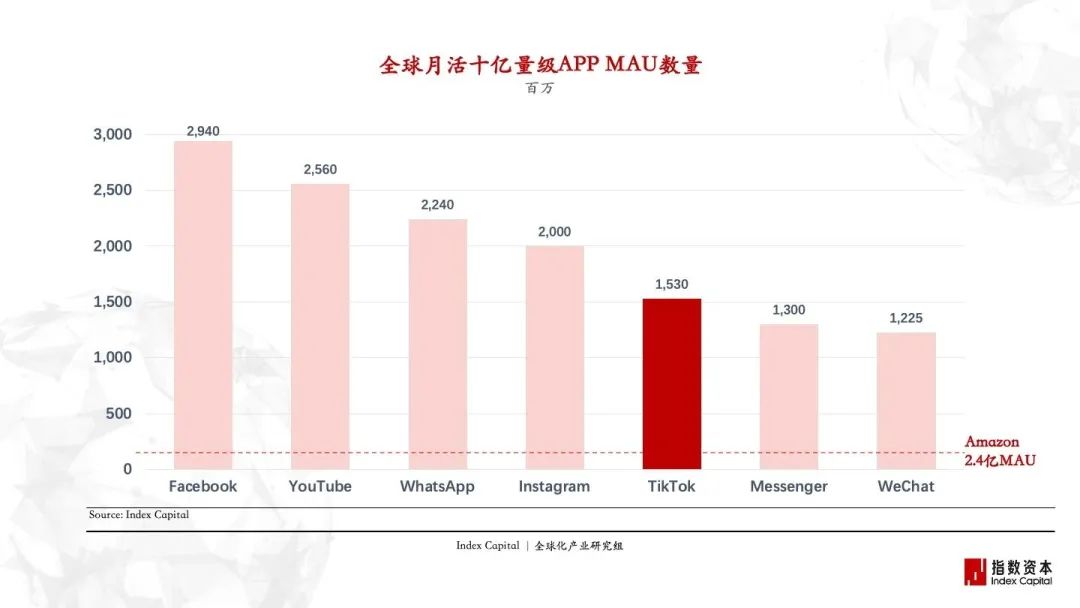

▲ 以TikTok为代表的内容平台挑战全球流量格局

TikTok全球月活突破15亿,已实现超级内容平台的成功,以高速扩张的用户体量和极低的流量成本(FB的15%,YT的5%)成为内容流量巨头,是短期内全球化市场的重要流量洼地,去年美国前1000广告主在TT上的投放金额同比增长66%。其下一阶段电商流量的成功与否,将会对全球流量格局产生关键影响。基于TikTok构建品牌内容生态,是全球化品牌的必要能力建设。

TikTok电商目前在东南亚市场也已初步取得成功。具体来说,东南亚文化和人口结构对新内容和直播接受度高,以印尼为代表的东南亚市场贡献了TikTok Shop 50%GMV,增长确定性强;相比之下,欧美市场TikTok Shop GMV增速较慢,短期内仍需探索。另外,TikTok的第一角色是媒体,全球范围内任何一个「大国」都很难接受本国的第一大媒体平台或是第一大电商平台是由海外创业者创立的,中国如此,美国亦如此。中小型政治体因为国家供给相对短缺,对此的宽容度会更高,因此我们更加看好以东南亚为代表的新兴市场。

新玩家TEMU,于2022年8月全面启动全球化业务,当年即完成单月数亿美金交易额,目前已在美国、加拿大、澳大利亚、新西兰、英国、德国、荷兰、法国、意大利和西班牙全面铺开站点。TEMU今年瞄准超越SHEIN的300亿美金年交易额,是近年来为数不多的现象级全球电商平台。

▲ TEMU的寄售模式存在巨大市场机会,有望影响全球电商流量格局

TEMU的长期定位,是以非标品为核心的Amazon,或是一个品类更全的平台型SheIn。几大能力项决定了它的底气:

一是市场机会。北美市场在Amazon SC(标品平台)和SheIn(非标自营)之间,存在「以非标品为核心的Amazon」或「平台模式版SheIn」的超级电商机会;

二是组织能力。TEMU是一支组织能力极强的队伍,具备0-1超级电商平台的成功经验,且在中国市场顶住了阿里和京东等先发玩家的压力,打赢了逆风一战。同时拼多多也具备很强的海外市场广告流量投放经验和大规模中国供应商网络复利效应;

三是资金能力。TEMU母公司在二级市场市值千亿美金,掌握超过1000亿人民币的现金及现金等价物,且在最新一季扭亏为盈,前三季度累计净利润220亿,资金实力超过SheIn最新一轮融资前状态;

四是模式优势。首先TEMU聚焦扶持具备生产能力的工厂型卖家,以平台模式运营,相比渠道品牌类企业,在初期天然具有15%以上的价格优势;其次TEMU全面聚焦以服装为代表的非标品类,相比聚焦3C图书品类的标品电商,消费频次和用户生命周期价值有更大的拉伸空间。

● 独立站:与电商平台互不可取代,将成全球化渠道重要「之一」而非「唯一」

2000亿美金交易额的Shopify仍在快速增长。

Shopify商家解决方案收入以交易额抽佣为主,是反映平台交易规模的主要指标。以2021年33亿美金营收和2%的佣金比例计算,2021年卖家交易额超过1500亿美金;以已披露的2022年Q3财报26%的同比增长估算,2022年平台交易额接近2000亿美金,相当于1/2个Amazon,2个Shopee或5个SheIn。

2022年Q3商家解决方案收入(平台交易额)同比增速为26%,对比其他电商平台看,超过20%的同比增长率是非常夸张的增长表现,但同比增长情况呈逐年下滑趋势(2020年Q3=132%),并未呈现取代电商平台之势。独立站与电商平台将是互不可取代的两大重要线上零售渠道。

02不变的规律

■ 成熟市场

在过去的疫情期间,美国电商出现增长拐点,当时市场存在一个趋势预判:「电商渗透率的增长是不可逆的」。但从事实来看,今天14.2%的电商渗透率结果,相当于拟合出了一条没有发生疫情情况下的正常增长曲线。

这些问题不注意,小心GMC审核又被拒!:https://www.ikjzd.com/articles/146533

独立站如何利用"美版小红书"Pinterest,实现精准引流?:https://www.ikjzd.com/articles/146535

亚马逊网站出现全球性崩溃!卖家表示从来没有出现这种情况!:https://www.ikjzd.com/articles/146536

旺店通:https://www.ikjzd.com/w/2390

低成本战略:https://m.ikjzd.com/articles/94001

vat gst:https://www.ikjzd.com/search?keyword=vat gst

如何防止亚马逊账号关联?亚马逊账号关联解封方法_亚马逊账号关联的因素:https://www.ikjzd.com/articles/1654405075054567425

全球化产业的变化与不变 | 指数洞察:https://www.kjdsnews.com/a/1430908.html

No comments:

Post a Comment