8月20日,阿里巴巴公布了在2020年第二季度获得的卓越成就,报告中显示阿里巴巴核心电商业务表现稳健,值得关注的是,本次财报还首次披露了淘宝特价版的用户规模,其月活跃用户数(MAU)已接近4000万,月活增长速度创下了电商史的新记录。除此之外,阿里巴巴首次公布其在东南亚的电商业务Lazada的数据,第二季度订单量同比增长超过100%。

为什么东南亚电商之争胜负已分?

如果有一直在关注东南亚市场,特别是Lazada与Shopee两大电商平台相关市场份额的话,其实我们会发现,这是在阿里在全资收购东南亚电商平台Lazada之后,首次以官方发布Lazada的运营数据。但是数据和表述非常的模糊,一上来就是同比去年第二季度增长100%,这对于我们数据研究型的卖家以及券商都不是很友好。

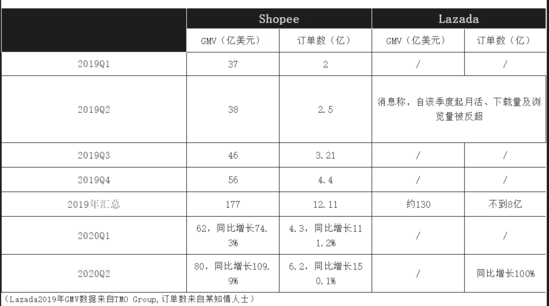

我们再来看看到同样作为东南亚头部的电商平台Shopee。由于母公司Sea集团是美股上市企业,Sea会在每个季度都会公布作为其特色的电商业务业绩亮点。下面猴哥来带大家对比一下两大公司2019-2020的GMV与总订单数。

从数据中,我们可以发现,在2019年的数据汇总中,Shopee的GMV与订单总数分别以超出36%与50%的绝对优势超过Lazada。再看到2020年第二季度,相比官方公布的唯一数据-Lazada官方公布的订单数同比增长超过100%,而Shopee的同比增长达到了150.1%。Shopee的2020年的成绩可谓是有理有据的亮眼,仅2020年上半年就几乎达到了2019年全年的总订单量,下半年还有3场大促,这个数字势必还能够翻几番。

同时,Lazada公布了其具有7千万+的年度活跃消费者,同样的数据,猴哥没有在Shopee的财报上找到,但是根据猴哥的线报,Shopee官方一直沿用的是APP Annie的数据,通过梳理APP Annie近两年的报告,猴哥发现自2019年下半年开始,Shopee就一直蝉联着东南亚电商平台三冠王的地位,分别是下载量第一、安卓使用时长第一、月活跃用户数第一,想来应该都要比Lazada公布的7千万的活跃消费者要来的有实力有底气。

总结一下,这次Lazada的数据披露,给我们传递了一个信息,就是阿里对于Lazada的表现极为满意,毕竟100%的订单数同比增长,在阿里动物园里的纵向对比上来看这样的成绩也都是非常少见的。不过要是横向与市场上的警长对手就行对比,100%的增长的数字就显得不够亮眼,甚至还远远不够。就好比,一个学生在一个班级里可能考的成绩是名列前茅的,但是放到年级段里就显得不是那么优秀了。

我们从数据层面就可以看出Lazada无论在市场占有率、订单增长速度还有活跃用户数上,都要远远落后于Shopee。就好比,两个学生考试,其中一个成绩明显下滑后,学习还不认真,老师还不喜欢他,而另一个越努力越优秀,越优秀越努力,谁能笑到最后这结果也就显而易见了。

阿里在东南亚电商之争中因何痛失先发优势?

管理层面

在阿里巴巴收购Lazada后,从管理上来看,Lazada的体制更像是阿里在中国管理方式的复制,对于空降高管非常常见。但是同时也带来了两个方面的问题,一方面是形成了极大的内耗。阿里先后分别把天猫的高管、淘宝的高管、菜鸟的高管、1688的高管空降进Lazada担任重要角色,这一举动看似能够让Lazada集各家之所长,延续阿里在东南亚的电商盛世。但是这样一来,由于阿里各个事业部的高管多变的管理风格与其独特的战略规划,会导致在Lazada的管理层中各家的山头林立,不光无法为Lazada带来盛世,反而会在Lazada的业务发展上不断引发摩擦,这将在Lazada内部形成极大的内耗,于其在东南亚的发展极为不利。

另一方面,阿里巴巴中国高管试图在Lazada移植阿里在中国的成功经验,但这在国家众多、市场分散和语言文化多样的东南亚,显得有些水土不服。这一点从Lazada在3年间,换了4任CEO就可以看出。2018年,阿里巴巴元老级高管彭蕾进驻Lazada,从原CEO皮尔·彭龙手中接班,皮尔·彭龙在Lazada做了8年,是Rocket时代的老臣。然而,在8个月之后,彭蕾又把CEO的位置交回到了皮尔·彭龙的手上。最后一次换帅,是在2020年的6月26日,任命了阿里B2B事业群的CTO李纯为Lazada集团新任CEO,将CEO真正意义上的换成了"纯阿里人",背后可谓是心机深沉。因此对于阿里试图将在中国市场验证后的经营和管理办法复制到东南亚的策略并未能奏效。

与之相反的是部分从中国派遣的中、高层员工因为无法融入Lazada,很快又被调回中国。在这批中高层员工中,就包含了Lazada前联席总裁尹京、lazada产品团队团队主管金璐瑶、lazada越南站CEO张一星等等。

定位层面

Lazada在其定位上,主推高端与消费升级,主打自营品牌,并且有自建物流体系,看重的是客户对品牌的认知。在猴哥看来,这有一些因小失大的意味。因为对于东南亚目前所处的电商阶段其实好比10年前的中国,还是处于电商发展的阶段。而在10年前的中国的电商发展阶段中,阿里就直接采用"消费升级"的平台定位显然不是很合时宜,至于原因也非常简单,拼多多在国内的强势崛起就是钻了阿里消费升级的漏洞。如果淘宝从当时就推出淘宝特价版,光从今天的数据上来看,压根就没有拼多多什么事。因此,基于Lazada消费升级的平台定位,长远来看必然是会失去市场红利的蛋糕的。

与之相反的是Shopee是以C2C模式为主,类似于国内的淘宝、闲鱼。商家入驻的门槛低,给了占大多数的小零售商提供了线上交易的平台。在物流上使用的是第三方物流合作伙伴,降低了自身运营与商家的物流成本,从而也会给到消费者更加优惠的价格。对于东南亚消费者来说,能够以实惠的价格购买到实用的产品显然比品牌更加有吸引力。

不过,如果深究Lazada为什么要主推高端与消费升级的平台定位也是有迹可循的,主要与投资人的心态有关。根据猴哥的推测,应该是因为阿里已经上市多年,区别于淘宝的早期亏损以换取市场份额的时期,投资人的心态已经悄然发生了转变,对于阿里收购了Lazada以后,希望lazada能够快速的延续淘宝在中国的霸主地位,同时还要求能够快速的实现盈利。因此导致了Lazada的高层被迫以高端与消费升级的定位来换取高毛利。而Sea Group上市的时间尚短,只有3年,投资人对于Sea的发展进度相对宽容,而且其游戏业务发展的极为迅猛,足以掩盖电商业务的持续亏损,从而让Shopee能够在市场占有上,保持自己的节奏。

策略层面

事实上,Shopee是比Lazada后进入的东南亚市场。但是却以非常强势的增长速度,后来居上,反超由阿里控股的东南亚电商巨舰Lazada。其中非常重要的一个因素是移动化优先策略。根据猴哥的调研,大多数的东南亚网民首次接触互联网都是通过移动端,也就是首次登入Google打开facebook都是通过手机移动端,Shopee则抓住了东南亚市场区别于中国的移动化互联网后发优势,以先手抢占移动端的流量。

并且不同于Lazada只有一个独立APP,Shopee在东南亚各个市场都推出了独立APP并且在每个市场都搭建了解本地消费者的本土运营中心进行独立运营管理。深刻贯彻的是本地化运营策略。Shopee的各个市场运营团队会针对当地的文化与习惯推出本地化运营方案与营销计划。Lazada使用的却是阿里在中国的运营经验,由核心运营团队掌握各个市场的运营节奏以及制定相关的营销计划,而后交给各个市场的负责人进行执行。想比之下,Lazada缺少了一些变通与因地制宜的营销方式。

中国卖家运营难

如果有了解Lazada与Shopee的后端运营的卖家朋友,应该不会陌生。Lazada是没有新手村的,开局就是6大市场,而Shopee是有新手村的,根据卖家属性分别开放的是台湾市场与马来市场,后续只能根据单量表现才能够解锁其他站点。这一点,很多卖家没少埋怨,认为限制了自己的发展。不过从猴哥的更深层次的考虑是,这样会有助于我们跨境卖家能够一步步的开展东南亚跨境之旅。否则如果因为一蹴而就导致根基不稳,结果就是害人害己,不光害了自己也损害了平台的消费者。而对比起那些埋怨的卖家,就好比新进一个游戏,还没打通新手村,就想要玩副本,估计这套操作下来也就永远限制为一个低级玩家。

当然Lazada在卖家圈子里,受到的吐槽也不少,首当其冲的就是Lazada的运营玩法真的是太难了,完全就是天猫旗舰店的复制版,各种让人眼花缭乱的活动以及营销工具,让人崩溃。因此,我还深刻的记得一位跨境的前辈说过一句话:"Shopee我配1个人辛苦点就能做好,但是要做好Lazada我起码要配8个人。"

不过作为Shopee的卖家也需要强大的心脏,对于Shopee的后台,猴哥也是一言难尽。如果说Lazada的后台拥有的是阿里现在的电商技术水平,对标现今的天猫运营后台,那Shopee的后台就是10年前的电商后台技术水平,稳定性较为落后,简单的后台与不复杂的营销工具,确实让卖家可以较为轻松的进行店铺运营,但是发货打单经常出BUG,玩的就是心跳,一般还总出现在爆单的时候,"乐极生悲"恐怕也不外如是。Shopee的技术团队还需努力。

(来源:跨境电商猴哥)

文章来源:https://www.ikjzd.com/home/128712

扬帆计划:http://www.ikjzd.com/w/1581

巴克莱:http://www.ikjzd.com/w/2775

wangwei:http://www.ikjzd.com/w/1744

美森:http://www.ikjzd.com/w/1693

tinypic:http://www.ikjzd.com/w/114

东南亚电商之争胜负已分 Lazada首次数据披露

8月20日,阿里巴巴公布了在2020年第二季度获得的卓越成就,报告中显示阿里巴巴核心电商业务表现稳健,值得关注的是,本次财报还首次披露了淘宝特价版的用户规模,其月活跃用户数(MAU)已接近4000万,月活增长速度创下了电商史的新记录。

No comments:

Post a Comment